Vous avez structuré votre groupe de sociétés via une société Holding ? Vous avez bien raison ! Vous pensez avoir utilisé la totalité du potentiel de ce formidable outil ? C’est moins sûr. Il est fort possible que la Holding ne vous ait pas dévoilé tous ses attraits. Les différents effets de levier, l’épargne salariale, l’optimisation du statut du dirigeant et la transmission sont autant de sujets qu’il est important de maîtriser afin de piloter au mieux son outil professionnel ou patrimonial.

Les effets de levier

Il s’agit souvent du premier argument en faveur de la société Holding. Les effets de levier juridiques permettent de dissocier l’avoir et le pouvoir. En détenant majoritairement une Holding, un dirigeant pourra contrôler une structure cible à moindre coût, tout en faisant rentrer au capital des sociétés concernées des tiers investisseurs minoritaires permettant la croissance du groupe.

L’effet est d’autant plus fort que le nombre d’étages est important.

L’effet de levier financier est le plus souvent mis en avant dans le cadre d’une acquisition ou d’une restructuration d’un groupe de sociétés. En effet, le recours à l’endettement via une société Holding offre un cadre économique et fiscal optimisé pour acquérir une société cible.

Pour le comprendre aisément on peut mettre en parallèle l’effet de levier fiscal : la fiscalité de l’impôt sur les sociétés permet une déductibilité des charges financières servant à acquérir la cible et minimise les frottements fiscaux des flux grâce au régime mère fille. La remontée des dividendes se fait à faible coût fiscal (taux d’imposition maximal de 1,25 %) en comparaison avec la fiscalité personnelle subie par le dirigeant qui s’endette à titre personnel pour acheter une société : sortie de disponibilités via rémunération (taux marginal d’imposition pouvant atteindre 45 % + coût social pour la société) ou dividendes (imposés à 12,8% ou sur option au barème de l’IR + prélèvements sociaux ou cotisations selon le cas).

Optimiser sa rémunération et sa retraite

En 2022, les SAS représentaient la grande majorité des créations de sociétés. Pour le dirigeant, il en découle un statut d’assimilé salarié, contrairement à un dirigeant majoritaire de SARL, au statut TNS.

Ces deux statuts emportent des conséquences au niveau de :

-

La fiscalité des dividendes :

PFU ou sur option au barème de l’IR après abattement de 40 % et aux prélèvements sociaux, pour l’assimilé salarié. Pour le TNS il en est de même, en revanche au-delà de 10 % du capital social (majoré des comptes courants d’associé et des primes d’émission) les cotisations sociales sont dues. Contrairement aux idées reçues, ce n’est pas une mauvaise chose. En effet, elles sont productives de droits contrairement aux prélèvements sociaux qui sont à fonds perdus. En outre, cette charge peut être supportée par l’entreprise ; ce qui diminue son résultat taxable et donc son imposition. Par le passé certains ont pu ainsi choisir la forme de SAS, mais la hausse des prélèvements sociaux a fortement impacté cette stratégie la rendant souvent défavorable.

-

La retraite complémentaire :

L’assimilé salarié cotise au régime de l’Agirc-Arcco avec des taux de cotisations élevés (20 % en moyenne) alors que le TNS cotise au régime de la retraite complémentaire des indépendants avec des taux de cotisations plus faibles (entre 7 % et 8 %).

La seule différence de prestation significative entre les deux régimes est une retraite complémentaire moins généreuse en théorie, mais le différentiel permet de capitaliser librement.

Ce différentiel est en outre accru en cas de société réalisant moins de 90 % de ses recettes soumises à TVA (principalement secteur financier ou santé, holding). En effet, les rémunérations des mandataires sociaux de SAS sont alors soumises à la taxe sur les salaires, dont le taux est, après quelques tranches très basses, de 13,60 % !

Coût entreprise pour la rémunération du dirigeant de société :

|

Dirigeant non salarié (SARL)

|

Dirigeant assimilé salarié (SAS) | |

| Rémunération nette de charges sociales | 100 000 € | 100 000 € |

| Cotisations sociales et contributions | +/- 40 000 € | +/- 75 000 € |

| Coût entreprise avant IS | +/- 140 000 € | +/- 175 000 € |

En conclusion, le statut social de TNS est en principe à privilégier que ce soit en termes d’optimisation de la rémunération ou de protection sociale.

La Holding vous permettra d’ailleurs d’allier le meilleur des deux mondes :

- Créer une Holding sous la forme SARL et vous rémunérer à ce niveau grâce à la remontée des dividendes au sein de la Holding bénéficiant de l’application du régime mère-fille.

- Si vous détenez d’ores et déjà une société opérationnelle sous la forme SAS et que vous souhaitez structurer votre détention : apporter vos titres de société à une Holding SARL tout en prévoyant une rémunération au niveau de la Holding, afin de dépendre du statut des TNS.

L’épargne salariale à deux niveaux : fidéliser ses salariés tout en développant son patrimoine financier

Ces outils de complément de rémunération des salariés sont ouverts au dirigeant de PME et sont incontournables depuis la suppression du forfait social pour les entreprises de moins de 50 salariés. La holding en est un élément d’optimisation.

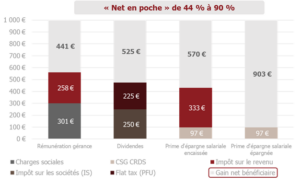

Efficacité de la rémunération pour 1 000 € dépensés par l’entreprise

Le chef d’entreprise de PME est éligible à ces dispositifs dès lors que l’effectif moyen au cours de l’année est d’au moins un salarié. La Holding permet de mettre en place deux étages d’épargne salariale avec des conditions différentes à chacun des niveaux (Holding – filiales) ce qui résout l’inconvénient majeur de ce dispositif. Attention, cela n’est possible que si au moins 2/3 des effectifs des filiales sont couvertes par un accord d’intéressement, mais nécessairement pas équivalent dans chaque société.

Pourquoi se faire accompagner ?

- Vous souhaitez combiner le pacte Dutreil et la transmission de votre Holding. Attention aux conditions !

- Si votre holding est animatrice, il vous faudra entretenir le caractère animateur, et surtout être en mesure de le prouver malgré un contexte juridique mouvant.

- Si votre holding est passive, tout n’est pas perdu mais l’accompagnement par un conseil avisé est nécessaire : Dutreil avec interposition ; signataires du PACS, quid de la fonction de direction ? ; nécessité de détenir une part en directe ?

- N’allez pas trop vite dans votre structuration : la détention via une Holding peut vous faire perdre l’abattement retraite de 500 000 €

- La Holding peut s’adapter à vos phases professionnelles, de l’activité à la retraite, et deviendra alors un outil de gestion de votre patrimoine personnel (immobilier comme financier). Ces transformations nécessitent un regard attentif sur les statuts.

- Fonds de commerce, filiale ou Holding, que céder en cas d’arrêt de votre activité ? Chacune de ces opérations bénéficient de régimes fiscaux et juridique différents et doivent être adaptées à votre situation personnelle.