Vous souhaitez réduire votre note fiscale et diversifier vos avoirs financiers ? Quelles sont les 10 bonnes raisons de souscrire un PER ou un FIP – FCPI avant la fin de l’année ?

Partant du principe que la gestion d’un patrimoine devra se faire par une approche globale qui permettra de déterminer le choix des investissements en fonction de la durée envisagée et donc des projets d’avenir mais aussi en tenant compte de la sensibilité au risque de chacun, il n’est pas déraisonnable d’affecter une partie de son patrimoine à des investissements défiscalisant même s’ils sont bloqués quelques temps.

C’est pourquoi chaque année, l’expertise investissement financier Olifan Group travaille sur une offre réfléchie afin de proposer à nos clients des solutions avec le meilleur couple risque / rendement. Le but est d’obtenir une optimisation fiscale propice à la situation patrimoniale de chacun de nos clients.

Quels avantages pour les FIP et FCPI ?

Les FIP et FCPI permettent d’investir directement au capital de PME performantes situées en Métropole ou en Corse et en Outre-Mer, et de ce fait participer au financement de l’économie réelle.

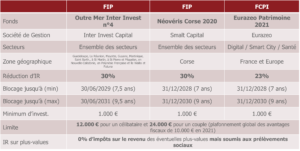

Nos 3 préconisations :

- Investir avec modération mais chaque année.

- Se faire accompagner par des spécialistes.

- Diversifier ses investissements

En respectant ces trois règles vous pourrez bénéficier d’une réduction d’impôt pouvant aller jusqu’à 30 % de votre investissement dans la limite des plafonds que nous impose la Loi.

Ce tableau récapitule les caractéristiques des FIP FCPI que l’expertise financière a sélectionnés.

[su_button url=”https://olifangroup.com/contacts/” target=”blank” background=”#8D1D22″ size=”4″ radius=”0″]Vous souhaitez recevoir un conseil avisé relatif à votre situation patrimoniale ? Contactez-nous[/su_button]

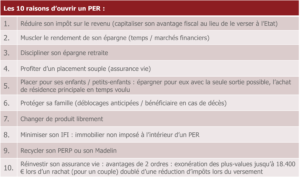

Quelles sont les 10 bonnes raisons d’ouvrir un PER ?

Le PER quant à lui, permet de préparer sa retraite et de déduire de ses revenus imposables les primes versées chaque année. Lancé il y a un an, le Plan d’Epargne Retraite (PER) donne droit à un avantage fiscal important. Il peut aussi accueillir les fonds venus d’un contrat Madelin, d’un PERP ou d’un Préfon ! Plus inattendu, il peut être utilisé avec profit pour réaliser une donation, mieux protéger son conjoint ou anticiper une dépendance.

Qu’est-ce que le PER ?

Le PER est un produit axé « retraite ». L’épargnant bénéficie d’un avantage fiscal qui l’incite à faire des versements et sauf événement majeur, ne peut pas récupérer sa mise avant sa cessation d’activité. Ainsi, par rapport aux formules d’épargne-retraite qui l’ont précédé (Madelin, PERP, Préfon…), il offre beaucoup plus de liberté et de possibilités. C’est ce qui fait son attrait.

Aussi, le détenteur du contrat décide seul du montant et du rythme de ses versements. Il peut les multiplier, réduire ou augmenter leur montant, les arrêter, les reprendre : l’assureur ne lui impose rien.

Avec un horizon de placement long, la prédominance des unités de comptes versus fonds en euros y sera logique ; une allocation diversifiée et personnalisée sera adaptée à chaque profil avec la possibilité d’y loger des fonds immobiliers.

Un confortable avantage fiscal

En revanche, l’État lui accorde un généreux avantage fiscal. Un salarié peut déduire ses versements de son revenu imposable à hauteur de 10% de son salaire net annuel, avec un maximum de 32 900 euros par an. Pour les travailleurs non salariés, le plafond passe à 76 100 euros.

En contrepartie, la rente ou le capital seront imposés. Mais la plupart du temps, à la retraite, le niveau de revenus et le taux d’imposition des ménages sont plus réduits. L’opération reste avantageuse.

Transférer un Madelin ou un PERP vers un PER

Autre atout du PER : on peut y transférer l’intégralité de ses anciens contrats Madelin, PERP, Préfon, etc, sans frais s’ils sont ouverts depuis plus de dix ans.

Ces contrats, rappelons-le, autorisent uniquement la sortie sous forme de rente versée jusqu’au décès. Le Plan d’Epargne Retraite offre cette option. Il permet également de récupérer son capital, en une fois ou en plusieurs et au moment de son choix. Il est même possible de prélever une somme chaque mois. Bref, liberté totale !

Toutefois, les sommes transférées ne donnent pas droit à un avantage fiscal : l’épargnant en a déjà bénéficié lors des versements sur son ancien contrat.

Il reste donc un mois pour prendre contact avec votre Conseil. Demandez-lui d’étudier avec vous l’intérêt, le volume et les supports d’investissement qui correspondent le mieux à votre situation.

Après cette étude, nous vous accompagnerons dans la mise en place des solutions et suivrons pour vous au fil des ans l’évolution de vos placements jusqu’à leur phase de remboursement.

Romain Forest, Olifan Group Bordeaux

Lecture complémentaire : https://olifangroup.com/strategie-doptimisation-de-limpot-sur-le-revenu-ir-est-il-encore-temps/